Báo cáo COT phần 4

I. Ứng dụng của báo cáo COT trong phân tích thị trường vàng

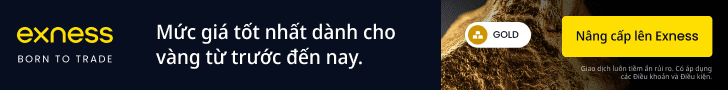

1. Open Interest.

Đồ thị Open Interest ( Đường trên là Future, đường dưới là Future and Option hợp nhất ) theo giá vàng Daily chart.

- Cho biết mức độ thanh khoản của thị trường ( Maximum của Open Interest cũng là đỉnh của gold price).

- Biểu hiện cho cường độ của xu hướng giá.

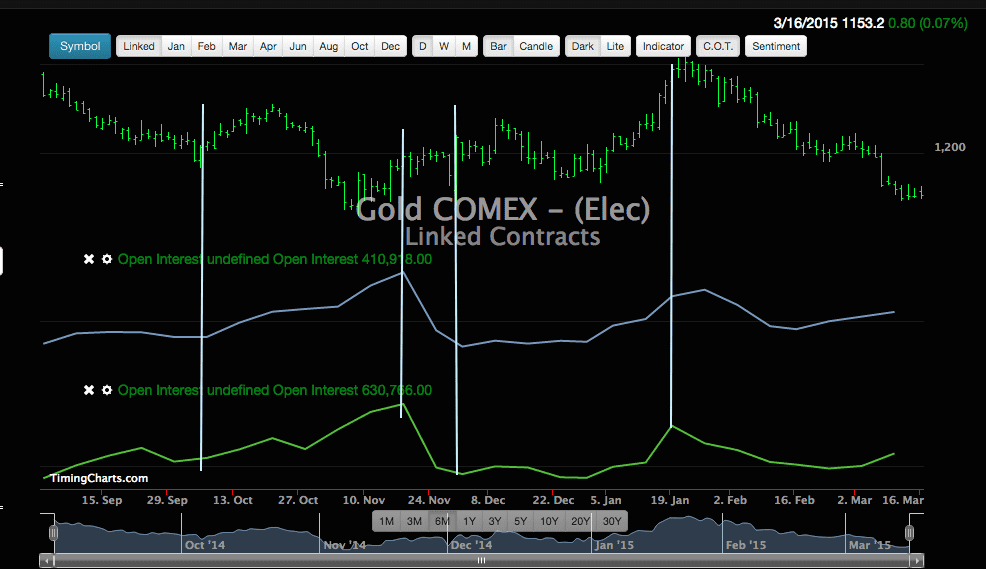

2. Commercials ( các nhà đầu tư thương mại ).

– Chiếm số lượng đông nhất trên thị trường.

– Quyết định xu hướng của thị trường.

===> Đỉnh của gold là đáy của Commercials và ngược lại.

– Net positions ( Vị thế thuần) = Long positions (vị thế mua) – Short positions ( vị thế bán).

– Reportable positions( vị thế phải bảo cáo) = Commercial positions + Large speculator positions.

Commercial positions ( vị thế thương mại) = Producer/Merchant/Processors/User positions + Swap dealer positions.

Large Speculator positions ( vị thế đầu cơ lớn) = Money manager positions + Other Reportable positions.

– Non – Reportable positions ( vị thế không cần báo cáo) = Small Speculator positions ( vị thế đầu tư nhỏ).

– Commercial positions : Chiếm số lượng lớn nhất, khôn ngoan nhất, nhiều tiền nhất, quyết định xu thế thị trường. Nó thường mua đáy, bán đỉnh ( luôn ngược với xu thế thị trường).

– Large Speculator positions: Đây là các nhà đầu cơ cỡ bự ( các ngân hàng trung ương, quỹ đầu tư, ngân hàng thương mại…) Đây là vị thế chiếm số lượng lớn thứ 2 sau commercial. Chúng luôn đi cùng chiều xu hướng thị trường.

– Small Speculator positions : Đây là những nhà đầu tư nhỏ lẻ. Ít có giá trị tham khảo.

ĐỌC THÊM: Bài 11: Mô hình nến Nhật

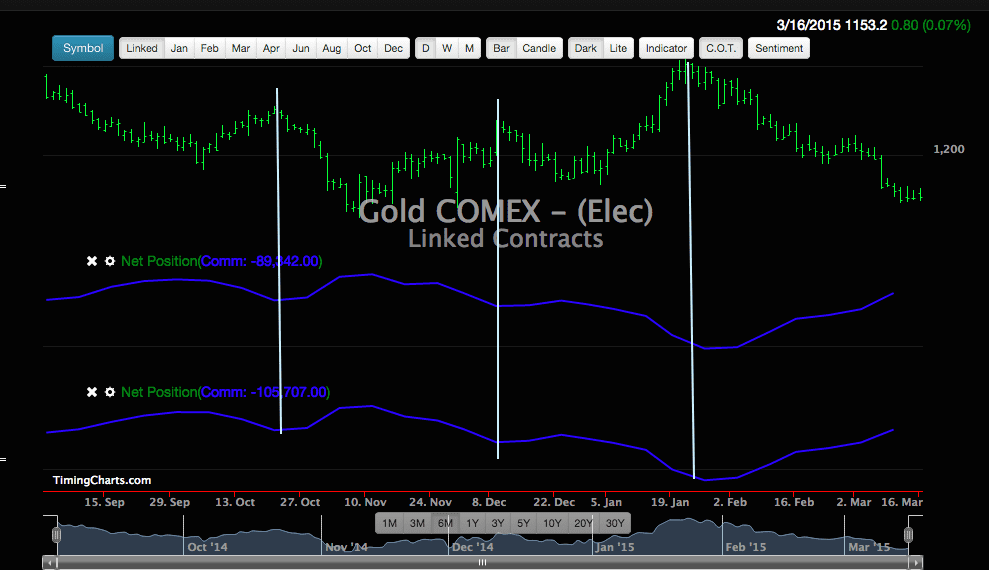

3. COT index

Chỉ báo chuyển đổi từ vị thế thuần( net positions) sang tỷ lệ phần trăm (%) dùng để phản ánh mức độ quá mua hay quá bán của một loại nhà đầu tư theo dữ liệu quá khứ.

- Công thức tính như sau: COT index = 100 x ( mức hiện tại – mức thấp nhất)/ ( mức cao nhất – mức thấp nhất).

- Thời gian áp dữ liệu quá khứ : 3,6,9,12,24,36… tháng, tuỳ theo sở thích mỗi trader.

- COT index >95% cho biết tình trạng quá bán ( mua). COT index < 5% cho biết tình trạng quá mua (bán).

II. Khuyết điểm của báo cáo COT

1. Độ trễ của báo cáo COT

Báo cáo COT chốt sổ vị thế mua bán từ thứ 4 tuần trước đến thứ 3 hiện tại, rồi phát hành thứ 6. Trễ 3 ngày.

- Đây là số liệu phản ánh vị thế thị trường đã thực hiện, không phải là cái mà buộc thị trường phải tuân theo.

- Sau khi số liệu ra, thì Các nhà đầu tư cỡ lớn có thể đã đổi xu thế.

Cách khắc phục .

- Xu hướng của thị trường kéo dài vài tuần, hoặc vài tháng ==> nên đây là 1 cơ sở tốt cho trade dài hơi trên 1 tuần.

- Đối với cách đánh vào lệnh liên tục trong ngày thì có thể kết hợp với COT data với xu thế thị trường ngày thứ 5-6 mà đánh tiếp thứ 2-3.

- Nghiên cứu COT sẽ hiệu quả hơn nếu nắm được Inter-Commodity & Intra-commodity.

2. Phân loại nhà đầu tư chưa chính xác.

- Việc phân loại nhà đầu tư được tiến hành dựa trên mẫu 40 do CFTC thiết kế và các kênh thông tin sẵn có của CFTC ==> độ chính xác chưa cao.

- Các nhà đầu tư cỡ lớn vẫn có thể lẫn vào SWAP DEALER : vẫn có sự nhập nhằng giữa đầu cơ và thương mại.

- Producer/Processors/Merchants/Users không đơn thuần là hedging, mà đôi lúc chỉ đầu cơ.

Cách khắc phục .

- Chỉ tin tưởng khoảng 70%-80% độ chính xác phân loại.

- Theo dõi động thái mỗi loại nhà đầu tư cụ thể để có cái nhìn cụ thể và chính xác hơn.

3. Tín hiệu đảo chiều COT index.

Chỉ báo COT index cho biết thị trường ở mức quá mua ( quá bán) thì không có nghĩa là thị trường phải trở đầu liền. Thị trường có thể ở trong tình trạng quá mua ( quá bán) trong 1 thời gian dài trên sức chịu đựng của chúng ta.

Cách khắc phục.

- Thời gian lấy dữ liệu quá khứ càng dài thì độ chính xác càng cao. Tuy nhiên độ nhạy của chỉ báo càng yếu.

- Dùng phối hợp với các chỉ báo kỹ thuật khác để xác định đảo chiều.