Ảnh hưởng của chính sách tiền tệ đến thị trường chứng khoán

Tiền tệ là phương tiện thanh toán, là trung gian trong trao đổi mua bán hàng hóa.

Cung tiền là khả năng cung cấp tiền tệ trong nền kinh tế để đáp ứng nhu cầu trao đổi, mua bán hàng hóa, dịch vụ, tài sản.

Chính sách tiền tệ (tiếng Anh là Monetary Policy) là các biện pháp can thiệp của ngân hàng trung ương thông qua các công cụ lãi suất, dự trữ bắt buộc, thị trường mở…để đạt được các mục tiêu kinh tế vĩ mô như ổn định giá cả, tỷ lệ thất nghiệp, tăng trưởng kinh tế.

THAM KHẢO LẠI: Ảnh hưởng của lãi suất đến thị trường forex

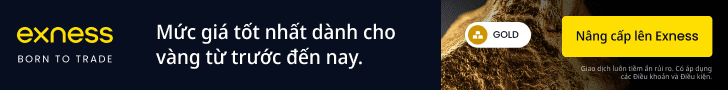

1. Tác động của lãi suất

Lãi suất cơ bản là một công cụ để thực hiện chính sách tiền tệ của ngân hàng nhà nước Việt Nam, là cơ sở cho các tổ chức tín dụng, ấn định lãi suất kinh doanh.

Các loại lãi suất

_ Các ngân hàng sẽ ấn định lãi suất tiền gửi cho các tổ chức và cá nhân gửi tiền. Mức lãi suất này khác nhau dựa trên kỳ hạn và quy mô tiền gửi . Có các loại lãi suất không kỳ hạn, lãi suất có kỳ hạn và lãi suất tiết kiệm.

_Lãi suất tái chiết khấu là lãi suất ngân hàng trung ương cấp vốn hay cho ngân hàng thương mại vay tiền bằng cách chiết khấu lại thương phiếu hoặc giấy tờ có giá chưa đến hạn thanh toán của các ngân hàng. Vì đây là hoạt động cung ứng vốn cho ngân hàng thương mại nên thường lãi suất tái chiết khấu sẽ thấp hơn lãi suất chiết khấu. Nếu ngân hàng trung ương muốn siết lại cung tiền thì lãi suất này sẽ cao hơn.

_ Lãi suất tái cấp vốn là lãi suất ngân hàng trung ương cho các ngân hàng thương mại vay tiền dựa trên các khoản vay tín dụng của ngân hàng thương mại. Còn lãi suất liên ngân hàng là lãi suất mà các ngân hàng sử dụng khi cho nhau vay trên thị trường liên ngân hàng.

2. Dự trữ bắt buộc

Tỷ lệ dự trữ bắt buộc là một quy định của ngân hàng trung ương yêu cầu các ngân hàng thương mại phải giữ lại một phần tiền gửi không kỳ hạn nhằm đáp ứng yêu cầu dự trữ và nhu cầu rút tiền mặt của khách hàng (Số tiền này không được phép cho vay kinh doanh).

_ Dự trữ bắt buộc tác động đến nền kinh tế

+ Dự trữ bắt buộc có tác động trực tiếp đến cung tiền, tỷ lệ dự trữ bắt buộc càng thấp thì số tiền ngân hàng được cho phép vay và cung cấp ra thị trường với số lượng lớn hơn.

+ Tác động đến nhân dân tệ: tỷ lệ dự trữ bắt buộc càng thấp thì mức độ ngân hàng thương mại làm tăng cung tiền càng nhân lên gấp bội.

+ Tăng tỉ lệ dự trữ bắt buộc

3. Các loại chính sách tiền tệ

Chính sách tiền tệ gồm 3 loại:

Chính sách tiền tệ thắt chặt: Các tín hiệu như tăng lãi suất, tăng tỷ lệ dự trữ bắt buộc, giảm cung tiền, giảm tỷ lệ tăng trưởng và bán ở trên thị trường mở thì thông qua cách này, tiền sẽ rút ra khỏi tiêu dùng, sản xuất và thị trường chứng khoán. Kết quả , hệ quả đó là thị trường chứng khoán giảm.

Chính sách tiền tệ mở rộng: Các tín hiệu của chính sách tiền tệ mở rộng như là giảm lãi suất hay giảm tỷ lệ dự trữ bắt buộc, tăng cung tiền, tăng tỷ lệ tăng trưởng tín dụng hoặc mua ở trên thị trường mở thì thông qua các kênh này, tiền sẽ chảy đến tiêu dùng sản xuất và thị trường chứng khoán, và kết quả đó là thị trường chứng khoán tăng.

Chính sách tiền tệ trung lập: không nhằm mục địch thúc đẩy tăng trưởng cũng như kiềm chế lạm phát. Các ngân hàng trung ương thường có một mức lạm phát mục tiêu, thông thường khoảng 2%. Lạm phát vừa phải là một điều tốt, nhưng lạm phát ngoài tầm kiểm soát có thể ảnh hưởng đến niềm tin của người dân đối với nền kinh tế, công việc và cuối cùng là đồng tiền của họ.

Ví dụ

Tháng 1 năm 2010, lạm phát ở Anh đã tăng từ 2.9% tới 3.5% chỉ trong một tháng, cao hơn nhiều so với mức mục tiêu 2% của BOE. Mervyn King, thống đốc của BOE khi đó, trấn an người dân rằng các yếu tố chỉ là tạm thời, và tỷ lệ lạm phát hiện tại sẽ giảm trở lại trong thời gian tới với hành động tối thiểu từ BOE.

Việc tuyên bố của ông ta có đúng hay sai không phải là vấn đề ở đây. Nó chỉ giúp chứng minh rằng các Ngân hàng trung ương ưa thích sự ổn định. Các nền kinh tế cũng thích sự ổn định. Hiểu biết về các mức lạm phát mục tiêu sẽ giúp một nhà giao dịch hiểu được những gì một Ngân hàng trung ương đã, đang và sẽ làm làm.

4. Chu kì chính sách tiền tệ

Hầu hết các thay đổi chính sách được thực hiện một cách từ từ với những thay đổi nhỏ tăng dần. Một đột biến về lãi suất có thể tác động tiêu cực đến thị trường và nền kinh tế chung. Đó là lý do tại sao chúng ta thường thấy lãi suất thay đổi từ 0,25% đến 1% tại một thời điểm. Hãy nhớ rằng các ngân hàng trung ương muốn ổn định giá cả đi kèm với nó là khoảng thời gian cần thiết đủ dài để thực hiện những thay đổi lãi suất này. Nó có thể mất vài tháng thậm chí vài năm.

Chính sách tiền tệ có xu hướng thay đổi một cách từ từ. Giống như các nhà giao dịch ngoại hối, các ngân hàng trung ương cũng thu thập thông tin và dữ liệu để phục vụ cho công việc của họ, nhưng họ phải tập trung vào việc ra quyết định với toàn bộ nền kinh tế, không chỉ là một giao dịch.

Tăng lãi suất có thể giống như đạp phanh trong khi giảm lãi suất có thể giống như nhấn ga cho cỗ máy kinh tế, nhưng hãy nhớ rằng người tiêu dùng và doanh nghiệp sẽ phản ứng chậm hơn một chút với những thay đổi này. Độ trễ giữa sự thay đổi trong chính sách tiền tệ và hiệu quả thực tế đối với nền kinh tế có thể mất từ một đến hai năm.

5. Sự tương quan giữa các yếu tố của chính sách tiền tệ đối với thị trường chứng khoán

_ Dự trữ bắt buộc: mỗi khi ngân hàng nhà nước thực hiện tăng tỷ lệ dự trữ bắt buộc thì đều khiến cho thị trường chứng khoán giảm sâu và ngược lại khi ngân hàng nhà nước giảm tỷ lệ dự trữ bắt buộc thì đều hỗ trợ giúp cho thị trường chứng khoán tăng mạnh

_Tăng trưởng tín dụng: Năm 2008, tín dụng tăng trưởng mức cao từ 30-37.7%/ năm khiến cho bùng nổ bong bóng tín dụng, tiềm ẩn nợ xấu và nguy cơ cho nền kinh tế. Chứng khoán cũng đạt đỉnh và giảm ngay sau đó. Có thể thấy rằng đỉnh tín dụng cũng khá gần với đỉnh chứng khoán. Việc tăng trưởng ở mức cao dẫn đến hệ quả là một phần tiền nhàn rỗi đổ vào thị trường chứng khoán khiến cho lượng cung mạnh lên đẩy thị trường chứng khoán đạt lên đỉnh. Đến năm 2012, tín dụng ở mức thấp do các doanh nghiệp gặp nhiều khó khăn trong kinh doanh nên họ không có nhu cầu mở rộng sản xuất, không có nhu cầu vay tín dụng, nền kinh tế tạo đáy và thị trường chứng khoán cũng tạo đáy và sau đó đi lên.

Từ năm 2013-nay, tăng trưởng tín dụng bắt đầu tăng trở lại, doanh nghiệp đã kinh doanh được có nhu cầu vay vốn để mở rộng hoạt động sản xuất kinh doanh dẫn đến một hệ quả là kinh tế tăng trưởng trở lại và thị trường chứng khoán cũng tăng.

_Lãi suất: Năm 2005, lãi suất ở mặt bằng thấp từ 6-7% / năm . Nhà đầu tư nhận ra đây là chi phí vay khá là rẻ giúp cho hỗ trợ doanh nghiệp mở rộng hoạt động sản xuất kinh doanh và hệ quả là kinh tế phát triển. Một dòng tiền nhàn rỗi cũng được đổ vào thị trường chứng khoán khiến cho thị trường chứng khoán tăng bởi vì lúc đấy lãi suất tiết kiệm thấp và nhà đầu tư chọn kênh sinh lời tốt hơn ở trên thị trường chứng khoán. Đến năm 2008, lãi suất bắt đầu ở mặt bằng cao với mức là 14-25%/năm khiến cho doanh nghiệp phải giảm khi quy mô sản xuất kinh doanh. Kinh tế bắt đầu bị kìm hãm đà tăng trở lại và thị trường chứng khoán bắt đầu giảm. Dòng tiền trên thị trường chứng khoán rút ra sang kênh an toàn có lãi suất cao hơn về mặt danh nghĩa. Đến năm 2009, lãi suất thấp lại, thị trường chứng khoán có sự phục hồi.

Từ năm 2010-2011, lãi suất cao tầm 13%, trong khi đó lãi suất cho vay từ 15-25%, thì chứng khoán lại có hiện tượng giảm lại. Và từ năm 2014 – nay, lãi suất duy trì ở mức ổn định ở mức thấp và thị trường chứng khoán bắt đầu duy trì đà tăng và phục hồi trở lại

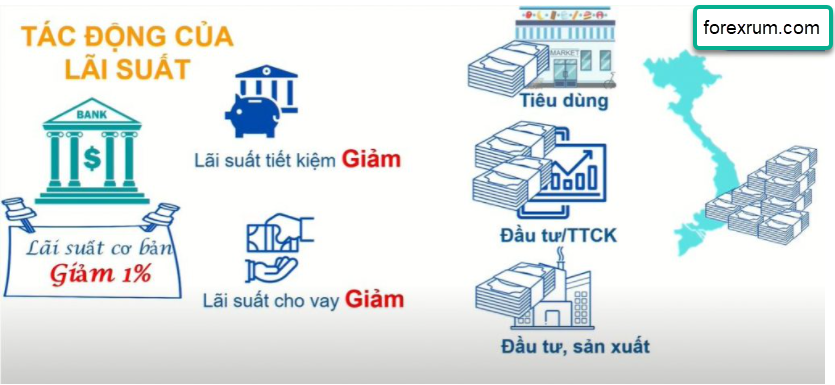

_ Tỷ giá: Tỷ giá hối đoái là công cụ ảnh hưởng đến chính sách tiền tệ. Về mặt bản chất, tỷ giá hối đoái là ngân hàng nhà nước sử dụng quỹ dự trữ ngoại hối để tiến hành mua bán trên thị trường ngoại hối nhằm thực hiện chính sách tiền tệ quốc gia đó là tác động trực tiếp đến tương quan giá trị của Việt Nam đồng và các ngoại tệ khác.

Nếu chúng ta nhìn trên bản đồ sẽ thấy một số tương quan giữa tỷ giá và thị trường chứng khoán Việt Nam. Khi tỷ giá tăng mạnh thì TTCK có xu hướng giảm và khi tỷ giá ổn định giữa đồng Việt Nam và các đồng ngoại tệ khác và đặc biệt là đô la Mỹ thì thị trường chứng khoán lại có xu hướng đi ngang và ổn định. Các công cụ điều tiết tỷ giá bao gồm tỷ giá tham chiếu bình quân, biên độ tỷ giá và thị trường ngoại hối. Ngoài ra việc tỷ giá thay đổi còn tác động trực tiếp đến hai nhóm ngành đó là các doanh nghiệp niêm yết có hoạt động xuất nhập khẩu hoặc vay nợ bằng ngoại tệ. Thứ hai là sẽ ảnh hưởng đến quyết định đầu tư hoặc là rút vốn trong ngắn hạn và trung hạn của các Quỹ đầu tư nước ngoài.

_FDI: là một yếu tố chúng ta cũng cần phải lưu ý khi mà tham gia đầu tư chứng khoán bởi vì nó có tác động tới thị trường. Khi FDI càng cao, thì sẽ giúp cho hỗ trợ nền kinh tếvà tăng nguồn ngoại tệ và giúp cho nhà nước ổn định tỷ giá được dễ dàng hơn và điều này giúp cho thị trường chứng khoán tăng và ngược lại.