Bài 1: Mô hình giá Harmonic

1. Mô hình giá Harmonic

Mô hình giá Harmonic được phát triển bởi một nhà phân tích kỹ thuật có tên là Harold M. Gartley (1899 – 1972) vào năm 1932, sau đó, ông đã đưa thành quả của mình vào cuốn sách “Profits in The Stock Markets – Lợi nhuận trên thị trường chứng khoán”, xuất bản lần đầu vào năm 1935, công bố rộng rãi ra công chúng và giới trader khắp thế giới.

Mô hình giá harmonic giúp cho người giao dịch có thể tìm những điểm bật lại của xu hướng gần đây.

Fibonacci được sử dụng trong mô hình giá Harmonic. 2 công cụ chính là Fibonacci hồi lại ( Fibonacci retracement) và Fibonacci mở rộng ( Fibonacci extensions).

Sử dụng các công cụ để xác định các mô hình harmonic, xác định được những vùng giá mà ở đó, xu hướng sẽ tiếp tục quay lại theo hướng cũ.

Mô hình hamronic bao gồm:

Mô hình AB=CD.

– Mô hình 3 sóng ngang ( three-drive).

– Mô hình Gartley.

– Mô hình con cua ( Grab).

– Mô hình con dơi ( Bat).

– Mô hình con bướm ( Butterfly).

Bạn muón giao dịch theo Harmonic thì điểm quan trọng là phải đợi cho đến khi toàn bộ mô hình hoàn tất rồi mới giao dịch.

2. Các mô hình Harmonic quan trọng trong forex

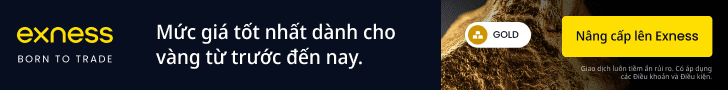

2.1 Mô hình giá harmonic AB=CD.

AB=CD là mô hình harmonic đơn giản. Nhận diện được mô hình này là rất đơn giản. Mô hình AB=CD cung cấp tín hiệu đảo chiều xu hướng.

Để nhận biết mô hình biểu đồ này bạn cần công cụ Fibonacci. Đối với cả 2 dạng tăng và giảm của mô hình biểu đồ ABCD, đường AB và CD được gọi là chân trong khi BC được gọi là điều chỉnh hoặc thoái lui. Nếu bạn sử dụng Fibonacci thoái lui với chân AB, đường BC thoái lui có thể chạm đến mức 0.618. Sau đó, đường CD sẽ đạt đến mức 1.272 của Fibonacci mở rộng của BC. Bạn phải đợi cho toàn bộ mô hình hoàn thành (đạt được điểm D) trước khi tiến hành giao dịch.

_ Trong mô hình Bullish AB=CD

- Ban đầu, thị trường có xu hướng giảm từ A xuống B

- Sau đó điều chỉnh về C tại mức thoái lui từ 0.618 đến 0.786 của đoạn xu hướng giảm AB, hay C chính là FR 0.618-0.786 của AB.

- giá giảm xuống lại tại điểm D, ứng với mức mở rộng từ 1.27 đến 1.618 của đoạn xu hướng giảm AB.

- Độ dài và thời gian hình thành đoạn AB phải bằng với đoạn CD.

Sau khi mô hình kết thúc tại điểm D, thị trường có xu hướng tăng lên, trader vào lệnh Buy.

_ Ngược lại, với mô hình Bearish AB=CD, sau khi điểm D được hình thành, thị trường có xu hướng giảm xuống, trader vào lệnh Sell.

Các đoạn AB và CD di chuyển theo xu hướng chính của thị trường, được nối với nhau bởi đoạn điều chỉnh BC. Sau khi mô hình AB=CD được hình thành, thị trường sẽ đảo chiều.

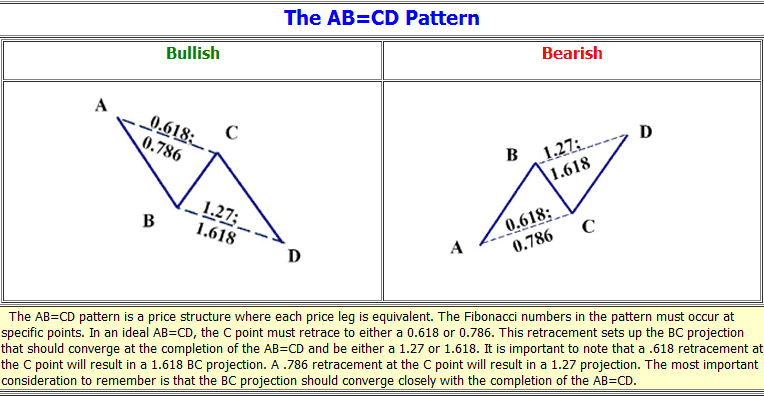

2.2 Mô hình giá harmonic three-drive

Mô hình Three-Drive rất giống với mô hình ABCD ngoại trừ nó có 3 chân và 2 điều chỉnh hoặc thoái lui. Mô hình 3 sóng này chính là tiền thân của sóng Elliott.

Mô hình Bearish Three Drive được hình thành từ 3 sóng tăng (1, 2, 3) và 2 sóng điều chỉnh giảm (A, B), trong đó:điểm A ở tại mức khoảng 61.8% Fibonacci thoái lui của drive 1. Sau đó, drive 2 đạt đến mức 1.272 Fibonacci mở rộng của thoái lui A và drive 3 sẽ ở mức 1.272 Fibonacci mở rộng của thoái lui B. Sau khi sóng 3 kết thúc, thị trường sẽ đảo chiều giảm, trader vào lệnh Sell. Thông thường, khi giá đạt đến điểm B, bạn đã có thể thiết lập giao dịch.

Ngược lại, trong mô hình Bullish Three Drive, sau khi sóng 3 hoàn thành, thị trường đảo chiều tăng.

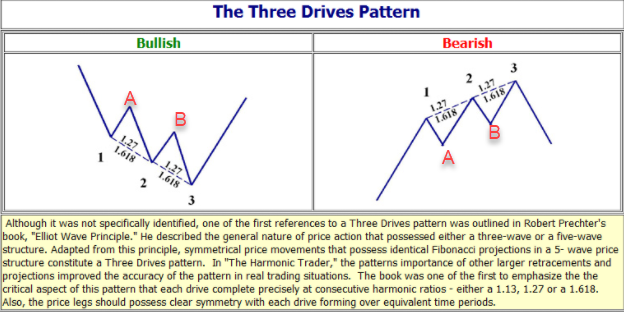

2.3 Mô hình giá harmonic Gartley

Mô hình giá harmonic Gartley là mô hình cơ bản nhưng chúng được sắp xếp cao thấp khác nhau. mô hình này hình thành khi có sự điều chỉnh của xu hướng chung và trông giống như chữ M ( hoặc W đối với mô hình giảm). Những mô hình được sử dụng để giúp các nhà giao dịch tìm ra điểm vào lệnh tốt để tham gia thị trường trong một xu hướng tổng thể.

Một Gartley được hình thành khi giá biến động trên một xu hướng tăng (hoặc giảm) nhưng sau đó bắt đầu có tín hiệu của sự điều chỉnh. Một thiết lập hiệu quả khi mà nó được hình thành từ những điểm đảo chiều của các mức Fibonacci thoái lui và mở rộng. Điều này cho các dấu hiệu mạnh mẽ rằng cặp tiền thực sự có thể sẽ đảo ngược.

Trong mô hình Bullish Gartley (Gartley tăng giá):

- Ban đầu, giá di chuyển tăng lên đến điểm A

- Sau đó điều chỉnh về B tại mức thoái lui 0.618 của đoạn xu hướng tăng XA. B chính là Fibonacci Retracement (FR) 0.618 của đoạn XA.

- Tiếp theo, giá di chuyển tăng lên đến điểm C tại mức thoái lui từ 0.382 đến 0.886 của đoạn xu hướng giảm AB. Hay C là FR 0.382-0.886 của AB.

- Cuối cùng, giá điều chỉnh giảm về D tại mức mở rộng từ 1.27 đến 1.618 của đoạn xu hướng giảm AB. Hay D chính là Fibonacci Extension (FE) 1.27-1.618 của AB. Đồng thời, D cũng là FR 0.786 của XA.

Sau khi điểm D được hình thành, thị trường có xu hướng đi lên, là thời điểm thích hợp để trader vào lệnh Buy.

Ngược lại, với mô hình Bearish Gartley, sau khi điểm D được hình thành, thị trường có xu hướng đi xuống, là thời điểm thích hợp để trader vào lệnh Sell.

Điều kiện quan trọng của mô hình Gartley chính là đoạn xu hướng ban đầu XA, chiều hướng của XA cũng chính là xu hướng chung của thị trường và xu hướng này đang ở giai đoạn mới bắt đầu. Tiếp theo đó là những đợt điều chỉnh AB và CD, sau các đợt điều chỉnh này, giá sẽ tiếp tục xu hướng chính, nghĩa là cùng hướng với XA.

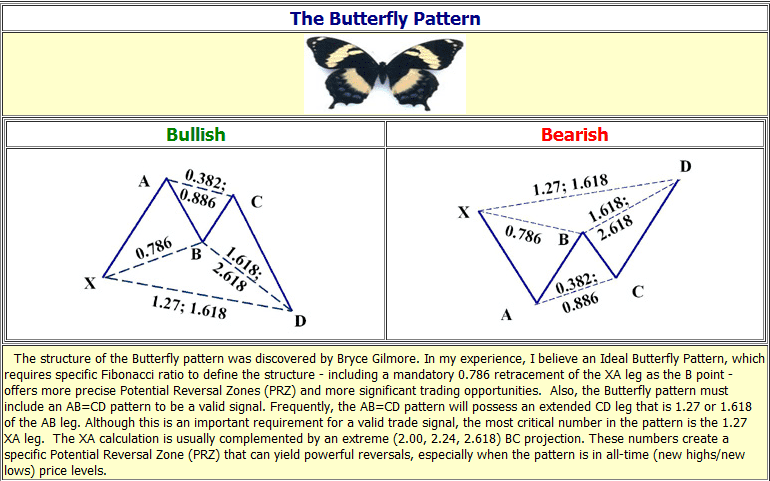

2.4 Mô hình giá harmonic Butterfly – Mô hình con bướm.

Mô hình Con bướm cũng có hình dạng tương đối giống mô hình Gartley nhưng điểm D thấp hơn điểm X trong mô hình tăng giá (bullish) và cao hơn điểm X trong mô hình giảm giá (bearish).

Một mô hình Bướm hoàn hảo được định hình từ mức thoái lui 0.786 của đường AB đối với Fibonacci của XA. Mô hình bướm gồm những đặc điểm sau:

- Đường AB nên ở mức thoái lui 0.786 của đường XA.

- Đường BC có thể là mức thoái lui 0.382 hoặc 0.886 của AB.

- Nếu đường BC ở mức thoái lui 0.382 của AB, thì CD nên ở mức mở rộng 1.618 của BC.Ngược lại, nếu BC là mức thoái lui 0.886 của AB, thì CD nên ở mức mở rộng 2.618 của BC.

- CD nên là mức mở rộng 1.27 hoặc 1.618 của đường XA.

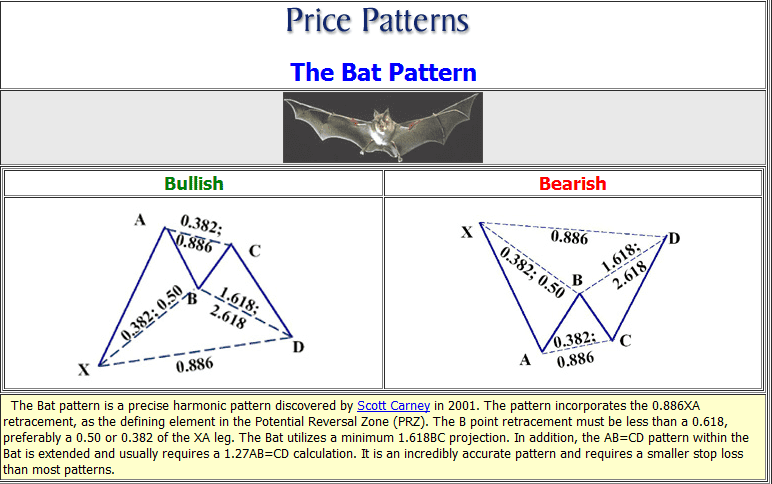

2.5 Mô hình giá harmonic Bat- Mô hình con dơi

Mô hình dơi được diễn tả bởi sự thoái lui ở mức 0.886 của XA như vùng có khả năng đổi chiều. Mô hình Dơi có những tính chất sau:

- Đường AB nên là mức thoái lui 0.382 hoặc 0.500 của XA.

- Đường BC có thể là mức thoái lui ở 0.382 hoặc 0.886 của AB.

- Nếu đường BC ở mức thoái lui 0.382 của AB, thì CD nên ở mức mở rộng 1.618 của đường BC. Ngược lại nếu đường BC là 0.886 của AB, thì CD nên ở mức mở rộng 2.618 của BC.

- CD nên ở mức thoái lui 0.886 của XA.

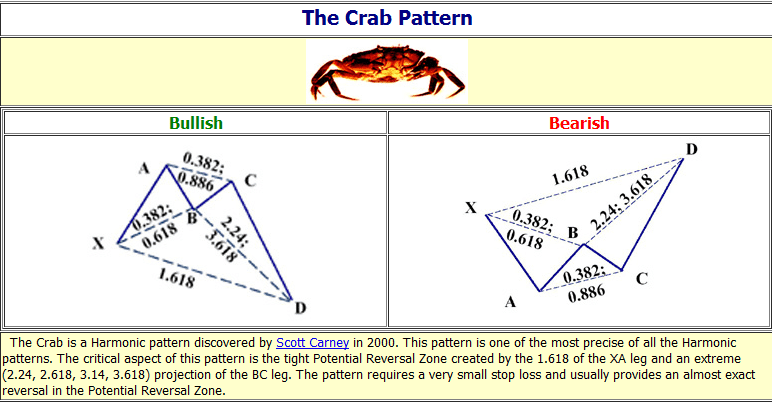

2.6 Mô hình con cua Crab pattern

Theo Scott Carney mô hình con cua là mẫu chính xác nhất trong tất cả các mô hình harmonic. Mô hình này có tỷ lệ risk and reward khá cao do bạn có thể đặt điểm dừng rất sâu. Mô hình con cua được gọi là hoàn hảo cần có đặc điểm sau:

- Đường AB nên ở mức thoái lui 0.382 hoặc 0.618 của đường XA.

- Đường BC có thể ở 2 mức thoái lui 0.382 hoặc 0.886 của đường AB.

- Nếu đường BC thoái lui ở mức 0.382 của AB, thì CD nên ở mức 2.24 của BC. Ngược lại nếu đường BC là 0.886 của đường AB thì CD nên ở mức mở rộng 3.618 của đường BC.

- CD nên ở mức mở rộng 1.618 của đường XA.

Bài này là tổng hợp các mẫu hình harmonic mời bạn đọc tham khảo bài viết.

‘